Si l’on reprochait jadis aux fonds de faire tourner leurs portefeuilles à des vitesses effrénées, on les accuse aujourd’hui de garder trop longtemps leurs participations. Ce n’est pourtant pas par attachement sentimental que les investisseurs ne cèdent pas des entreprises qu’il leur tarde au contraire de quitter, mais c’est bien parce que le marché n’en veut pas… ou plus dans les mêmes conditions !

A ce rythme de sorties, il faudrait encore 11 ans aux fonds européens pour se délester des entreprises acquises lors du pic de la bulle LBO de 2006/2007… Ce constat dressé par les dernières statistiques Preqin remue le couteau dans la plaie des investisseurs qui continuent à traîner dans leurs portefeuilles 62 % des entreprises acquises en 2006, et 73 % des LBO de 2007. Alors que 2013 s’achève sur un millésime aussi anémique que 2012, le secteur ne peut plus se raconter d’histoires sur le trou d’air passager, les fenêtres d’IPO qui vont se rouvrir, les acquéreurs stratégiques qui finiront bien par revenir…

Multiplication des sorties avortées

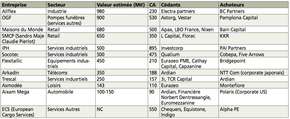

Oubliés les méga-deals des années fastes qui dépassaient le milliard et tournaient à une vitesse record dans les portefeuilles des fonds large et upper mid-cap. Sur toute l’année 2013, seules deux sorties ont presque atteint le milliard : le spécialiste de l’identification animale Allflex cédé par Electra Partners à BC Partners pour une valorisation de 980 millions d’euros, et le réseau de pompes funèbres OGF vendu quelque 900 millions d’euros par Astorg Partners à l’investisseur russe Pamplona. Deux exceptions qui rompent avec la série d’échecs des process de mise en vente des participations upper mid-cap des fonds. Car ce n’est pas l’envie qui manque aux financiers de se «débarrasser» de ces lourds fardeaux qui plombent leurs portefeuilles et entravent leurs levées. Sauf qu’ils ne sont pas encore prêts à faire baisser le prix d’actifs qu’ils ont acquis trop cher dans les années 2006-2008, et qui ne trouvent plus preneur à des valorisations pré-crise…

C’est le cas de Charterhouse qui a arrêté net le process de vente d’Elior, préférant étudier un scénario d’IPO faute d’obtenir les 4 milliards d’euros refusés par les candidats à l’achat du spécialiste de la restauration collective (le binôme BC Partners et CVC d’un côté, et Ardian associé à son LP la Caisse de Dépôt et Placement du Québec de l’autre). Charterhouse n’a pas réussi à trouver non plus une porte de sortie de sa participation dans le spécialiste du retail Vivarte acquis en 2007 pour 3,5 milliards d’euros et qui a subi de plein fouet la crise de consommation en Europe. Idem pour 3i qui a dû suspendre la vente du groupe européen de laboratoires Labco pour lequel il espérait toucher 1 milliard d’euros et Sun European Partners qui a retiré DBApparel (Dim, Wonderbra, Playtex) du marché au printemps dernier après un process de six mois.

Ces tentatives de sortie avortées pétrifient littéralement le marché. Les écarts de valorisation entre acheteurs et vendeurs demeurent significatifs et accroissent la sélectivité vers des cibles irréprochables qui ont traversé la crise sans accroc, ou alors réalisant une bonne partie de leur activité à l’export, sur des marchés moins sinistrés que la zone euro. Ce fut le cas des quelques belles sorties réalisées dans le mid-cap, comme Maisons du Monde qui, malgré son appartenance au secteur chahuté du retail, a réussi à montrer une résilience exemplaire en doublant ses revenus entre son précédent LBO de 2007 et celui du printemps dernier. LBO France, Apax Partners et NiXen ont réussi à valoriser le vendeur de meubles 680 millions d’euros, soit quelque 9 fois l’Ebitda auprès de Bain Capital, coupant l’herbe sous le pied des autres finalistes Ardian et PAI. Encore mieux pour l’enseigne de prêt-à-porter Sandro Maje Claudie Pierlot, valorisée 11 fois l’Ebitda (soit 650 millions d’euros) par KKR après des enchères très disputées… Des sommets qui rappellent les emballements pré-crise mais qui restent cantonnés à un nombre très limité de cibles.

Les acquéreurs stratégiques aux abonnés absents

Surtout, le marché des sorties 2013 se caractérise par une pénurie d’acheteurs stratégiques, qui ont disparu des radars des fonds. Sur les deals supérieurs à 100 millions d’euros, seuls Ardian a réussi l’exploit de convaincre un acquéreur industriel à deux reprises : le Japonais NTT Corp pour le rachat d’Arkadin valorisé quelque 350 millions d’euros, et l’Américain Polaris pour l’acquisition d’Aixam Mega pour un prix estimé dans une fourchette de 100 à 150 millions.

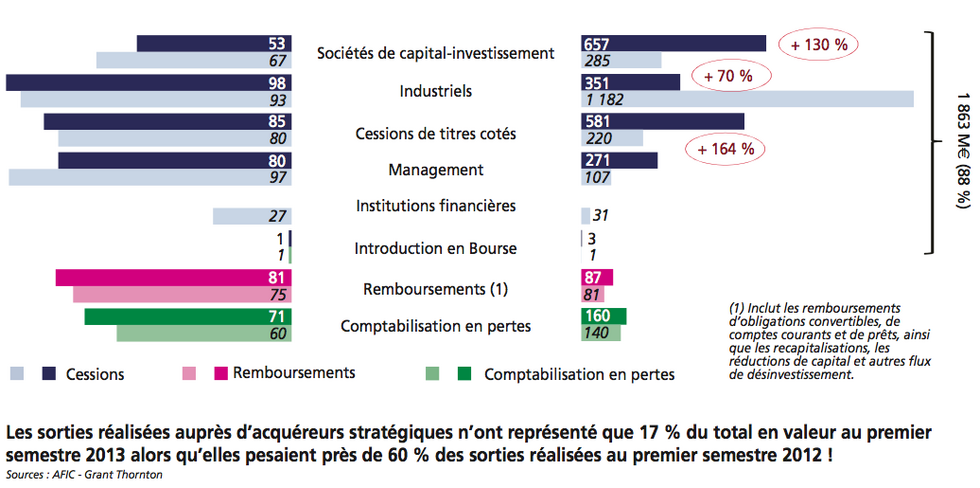

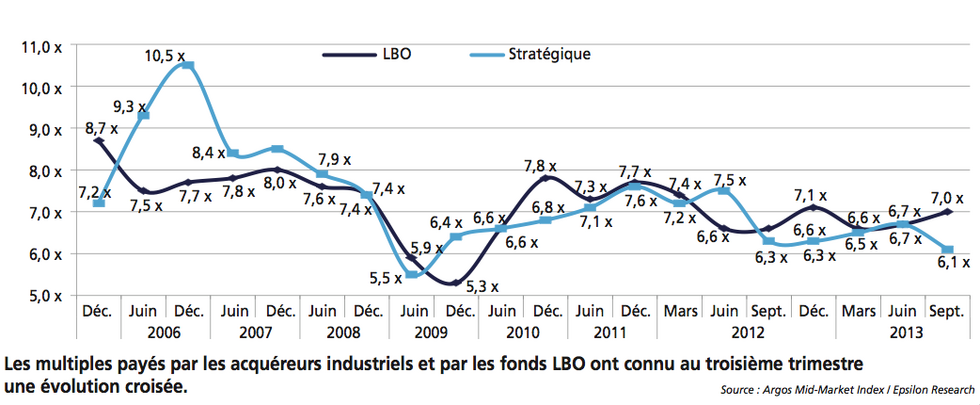

Ce retrait des acheteurs stratégiques s’est traduit au niveau des valorisations du mid-market européen, comme le relève le dernier indice publié en novembre par Argos Soditic et Epsilon Research. Les multiples payés par les acquéreurs industriels et par les fonds LBO ont connu au troisième trimestre une évolution croisée : baisse de 9 % à 6,1 fois l’Ebitda pour les industriels, augmentation de 4,5 % à 7 fois l’Ebitda pour les fonds. Une dissymétrie qui s’explique d’une part par l’appétit des financiers sur un marché de pénurie avec un nombre d’actifs de qualité restreint, et d’autre part, par un retrait du marché M&A des grandes sociétés européennes, qui ont continué de privilégier la croissance organique, moins risquée, ou les acquisitions dans les pays émergents, en plus forte croissance. «Il faut enfin noter l’impact du repli du marché français avec des prix payés par les industriels en baisse de 22 % sur les trois premiers trimestres 2013 vs. 2012», conclut l’étude. En effet, même en comparaison avec 2012, qui n’a pourtant pas été synonyme de faste pour le secteur du private equity, l’Afic enregistre une baisse de 70 % des sorties auprès d’acheteurs industriels qui avaient représenté en 2012 près de 60 % des transactions en valeur (comptabilisées au coût historique), alors qu’ils n’atteignent pas les 17 % en 2013 !

Il faut dire que le contexte politico‑fiscal de l’Hexagone a fait fuir bon nombre de corporate étrangers échaudés par les menaces de taxation et l’instabilité du contexte économique global. Le projet de loi de finance 2014 a lui aussi contribué à donner corps à leurs fantasmes, puisqu’il prévoyait initialement une retenue à la source de 30 % sur les distributions de plus-values perçues par un investisseur étranger lors de la vente d’une société française par un fonds français. Devant le tollé suscité par cette mesure, le gouvernement l’a finalement supprimée mais le mal est fait en termes d’image et de signaux négatifs envoyés par le pays.

Les principales sorties de 2013

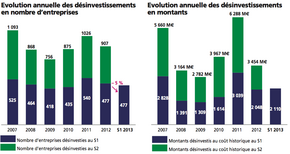

Les sorties restent globalement stables par rapport au premier semestre 2012, mais accusent une chute significative par rapport à 2011

Quand le marché français se fait distancer par ses voisins

Un climat morose qui a vu le secteur du private equity français assister, impuissant, à l’embellie de la conjoncture dans les pays voisins sans pouvoir y prendre part. Car le marché européen du LBO a connue une embellie au troisième trimestre, due principalement au dynamisme du marché allemand, qui a engrangé près de 9 milliards d’euros de deals et enregistré les trois plus gros LBO du trimestre, dont le LBO secondaire orchestré par BC Partners sur Springer Science & Business Media Deutschland pour quelque 3,3 milliards d’euros, et qui restera probablement le plus gros LBO de 2013 en Europe. La performance du marché outre-Rhin pourrait bien détrôner le traditionnel leader britannique qui n’a enregistré sur les trois premiers trimestres 2013 «que» deux deals de plus d’un milliard d’euros, à savoir le LBO secondaire réalisé par Omers Private Equity et Alberta Investment Management sur Vue Entertainment, ainsi que celui de Clayton Dubilier & Rice sur B&M Retail. Dès lors, «le marché français semble particulièrement anémié, surtout en comparaison à son dynamisme de 2011», euphémise une étude du Center for Management Buy-Out Research (CMBOR), en partenariat avec Equistone Partners Europe et EY, qui relève tout de même qu’avec 2,8 milliards d’euros de transactions enregistrées au troisième trimestre, le LBO français double sa performance par rapport au trimestre précédent. «Le temps où le marché du LBO français menaçait de dépasser le marché britannique semble bel est bien révolu», commente cruellement le CMBOR. Il n’empêche que quelques belles transactions ont quand même réussi à sauver ce troisième trimestre qui demeure le meilleur depuis la fin 2011. Il s’agit notamment du spécialiste de métrologie Trescal revendu par 3i à Ardian pour une valeur de 250 millions d’euros, à comparer aux 110 millions déboursés par l’investisseur britannique il y a à peine trois ans. La valorisation de cette pépite, qui atteint 11 fois son Ebitda, permettra à 3i d’afficher un TRI de 30 %, renouant avec des performances qui font pâlir d’envie tous les acteurs du private equity hexagonal. De son côté, Montefiore Investment ne doit pas rougir de ses performances de sortie d’Asmodee, même s’il tient à les garder confidentielles. Valorisé par Eurazeo 143 millions d’euros, l’éditeur des jeux de société a multiplié ses revenus par quatre depuis le LBO orchestré par Montefiore en 2007, réalisant en 2012 un chiffre d’affaires de 110 millions d’euros, dont près de la moitié à l’international. Une «equity story» comme on les aime dans le secteur mais qui sont devenues de plus en plus difficiles à raconter, surtout pour des entreprises de taille importante, forcément plus sensibles aux aléas de la conjoncture.

Les nouveaux scénarios de sortie

Que faire alors des géants aux pieds d’argile qui s’éternisent dans les portefeuilles des fonds ? Malheureusement, plusieurs cas font l’objet de restructurations à répétition (La Saur, Terreal, Fransbonhomme, Camaïeu, etc.) qui finissent souvent par l’éviction des sponsors historiques au profit de hedge funds ayant racheté la dette décotée. D’autres dossiers sont étudiés pour des ventes par appartements, afin d’apporter un peu de cash à l’investisseur qu’il pourra restituer à ses LPs en attendant mieux… C’est notamment le cas du spécialiste des matériaux pour la construction Materis qui est en train de se délester de sa filiale de production de mortiers Parex Group. La décision de son actionnaire Wendel est essentiellement motivée par la réduction de la dette colossale de sa participation qui frise les 2 milliards d’euros. En revanche, la revente récente par Eurazeo et Carlyle d’une partie des activités non stratégiques de leur participation Moncler obéit à d’autres critères. Il s’agit essentiellement de préparer la mariée pour une IPO à la Bourse de Milan, planifiée avant la fin de l’année.

Ainsi, les IPO seraient à nouveau envisagées comme des portes de sortie crédibles pour des participations scotchées dans les portefeuilles des fonds. Numericable a ouvert le bal en novembre avec une IPO réussie qui valorise la participation de Cinven et Carlyle plus de 3 milliards d’euros. Le fabricant de revêtement de sols Tarkett lui a emboîté le pas pour permettre une sortie partielle de son principal actionnaire depuis 2007, KKR. Et d’autres fonds étudient sérieusement cette piste, comme Charterhouse qui voudrait faire renouer Elior avec la bourse sept ans après l’en avoir retiré… Bref, que ce soit par la sortie prestigieuse – mais périlleuse –de la bourse, ou par la porte de service moins honorable du «lender-led», il y aura bien un moment où il faudra sortir, sauf à revoir le modèle même du private equity !

Les acquéreurs stratégiques boudent les sorties LBO

Les sorties industrielles en baisse de 70 %