L’accélération des restructurations en profondeur ces derniers mois s’est traduite par des réductions et des conversions de dette significatives. Mais le changement d’actionnaires et de managers ne signe pas toujours la fin du feuilleton à rebondissements des LBO en difficulté.

Il a soufflé une douce brise d’optimisme pendant la grand-messe annuelle des professionnels du private equity français, qui s’est tenue le 20 mai dernier. Le bal des bonnes nouvelles a été ouvert par la dernière édition du baromètre de conjoncture qui sonde le moral des dirigeants des participations aux portefeuilles des fonds d’investissement : la moitié anticipent une croissance de leur chiffre d’affaires, les trois quarts pensent augmenter ou maintenir leur niveau d’investissement, et un tiers anticipent une hausse des effectifs. «Des signaux très encourageants, alors que ces entreprises génèrent une croissance économique et une création d’emplois déjà supérieures au reste de l’économie française», commentait Michel Chabanel, président de l’Afic, à l’occasion de la présentation du baromètre.

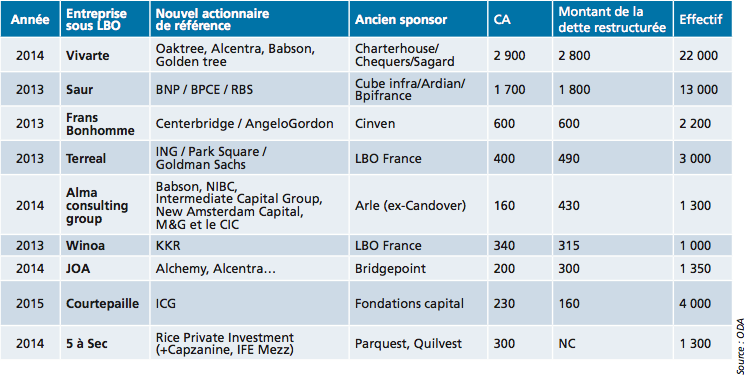

Est-ce à dire que la page de la crise avec son lot de restructurations financières et opérationnelles est désormais tournée ? Le «lender-led» record de Vivarte pourrait en effet symboliser la fin d’un cycle d’expurgation des dossiers surendettés hérités de la bulle LBO de 2005-2008. Sauf que l’on n’a jamais autant entendu parler des difficultés du géant de l’habillement que depuis qu’il a «réussi» sa restructuration financière en faisant passer sa dette colossale de 2,8 milliards d’euros à 800 millions. Six mois après sa prise de contrôle par ses créanciers menés par le pool Oaktree, Alcentra, GoldenTree et Babson, qui ont évincé du capital les actionnaires du LBO de 2007 Charterhouse, Sagard et Chequers, Vivarte annonce un plan de licenciement d’envergure qui touchera près de 1 500 postes sur les 22 000 que compte le groupe multi-enseignes. Une casse sociale inévitable étant donné la dégradation avancée de l’activité et les mesures trop tardives prises par l’ancien management ? Ou des méthodes du «Far West» censées donner le ton de la nouvelle gouvernance ? Toujours est-il que le changement d’actionnaires ne signe pas toujours la fin du feuilleton à rebondissements des LBO en difficulté.

En témoigne, encore dans le même secteur, le destin de DBApparel, cédé par Sun Capital en septembre 2014 au groupe américain Hanesbrands qui vient d’annoncer un plan social de 600 emplois en Europe, dont 265 sur les 1 500 salariés français des enseignes de sous-vêtements (Dim, Playtex, Wonderbra…). A croire que les fonds LBO refilent la patate chaude à d’autres types d’actionnaires quand les mesures douloureuses deviennent inévitables…

La série noire dans le retail

La crise du secteur de l’habillement aura décidément plombé beaucoup de portefeuilles de fonds LBO qui s’étaient entichés d’enseignes à la mode achetées trop cher en pleine bulle. Dès fin 2008, l’enseigne de prêt-à-porter féminin Morgan aura coûté sa mise à Apax, le BIMBO de Cobalt sur Gentleman Farmer en 2007 a fini en dépôt de bilan en 2011, Sinequanone acquise par LBO Partners en 2007 est passée par la case RJ en 2014 avant de bénéficier de l’apport de new money d’IFE Mezzanine qui en a pris le contrôle.

Sur une autre échelle de valeurs, Camaïeu a donné quelques sueurs froides à Cinven, contraint d’engager un bras de fer très tendu avec les créanciers du distributeur de vêtements lors de la renégociation de la dette de près de 1 milliard d’euros fin 2013. Et la série noire n’est pas finie, puisque au jour où nous bouclons ces pages, Gérard Darel vient tout juste de demander son placement en redressement judiciaire en raison d’un désaccord entre ses créanciers et actionnaires (le fonds Advent et la famille créatrice Gerbi).

Mais le textile n’est pas le seul secteur dont le retournement de cycle a transformé l’effet de levier en effet de massue pour les actionnaires financiers. La crise de la consommation a aussi touché de plein fouet les spécialistes de la restauration qui avaient fait l’objet de LBO à répétition. Dernière enseigne à ployer sous le poids d’une dette trop lourde, Courtepaille fait l’objet d’une bataille juridique entre son principal créancier et l’instigateur de son dernier LBO. Reprise début 2011 par Fondations Capital pour 245 millions d’euros, la chaîne de restaurants de grillades avait bénéficié d’un financement unitranche de la part d’ICG pour 160 millions d’euros. La société, numéro deux de son secteur en France derrière Buffalo Grill, a brisé ses covenants fin 2014 du fait de la stagnation de ses revenus et du service disproportionné d’une dette dont les intérêts de 14 % étaient en partie capitalisés. Il s’agit là du premier putsch d’un créancier unitranche, financement que l’on a vu fleurir depuis à peine quatre ans et dont la souplesse, qui en avait fait le principal attrait auprès des sponsors, risque de leur coûter cher. Cette prise de contrôle par les créanciers, encore une, marque bel et bien le changement d’attitude de ces derniers et leur nouvelle intransigeance face aux moindres difficultés de la cible.

Le pouvoir aux créanciers

Le basculement du pouvoir aux mains des créanciers est aussi conforté par la récente réforme du restructuring concrétisée par l’ordonnance du 12 mars 2014 et entrée en vigueur depuis juillet. La réforme a permis de déplacer le curseur plus en faveur des créanciers et de contourner le pouvoir de nuisance d’actionnaires minoritaires en autorisant des assemblées statuant à la majorité simple.

Ce fut notamment le cas du debt-to-equity swap du spécialiste de conseil en réduction de coûts Alma Consulting Group qui n’avait pas réussi à réunir l’unanimité des créanciers et actionnaires, notamment en raison de l’opposition du fondateur du groupe, Marc Eisenberg, qui restait détenteur de près de 35 % des droits de vote. Alma Consulting a donc innové en ouvrant la première procédure de sauvegarde accélérée. La majorité requise n’est alors plus l’unanimité, mais les deux tiers des créanciers et des actionnaires. Ouverte le 19 septembre 2014, elle a abouti en seulement deux mois à l’homologation du plan, signant l’épilogue d’une conciliation qui a duré plus de trois ans, au terme de laquelle un pool de six créanciers, composé de Babson Capital, NIBC, ICG, New Amsterdam Capital, M&G et le CIC, a pris 80 % du capital, le solde restant aux mains du management. Selon les termes de cet accord, les nouveaux actionnaires n’apportent pas d’argent frais mais ont consenti à ramener la dette du groupe de 430 millions à 100 millions d’euros.

Fin 2014 aussi, Bridgepoint a dû donner les clés du capital de JOA, ex-Moliflor Loisirs, qu’il détenait depuis 2005, à ses créanciers, dont Alchemy et Alcentra. Contraint à une profonde restructuration depuis l’apparition de bris de covenants, au printemps 2012, le troisième opérateur de casinos français, qui réalise 200 millions d’euros de chiffre d’affaires, a procédé à une remise à plat de sa dette, d’un montant initial de 300 millions d’euros, et bénéficié d’un apport de new money de ses nouveaux actionnaires.

La nouvelle donne

Tailler dans le vif pour redimensionner des dettes sur des scénarios plus réalistes et ne plus faire traîner des restructurations qui s’éternisent, c’est la nouvelle donne avec laquelle doivent composer les fonds LBO. Si les premières prises de contrôle par les créanciers sont apparues en 2009 avec CPI, Monier et SGD, elles étaient restées l’exception tant la culture des prêteurs français est éloignée des méthodes radicales anglo-saxonnes. Aujourd’hui, on peut dire que le contexte a sensiblement changé : d’une part, on a atteint les limites du schéma des «amend-&-extend» qui ne font que repousser la poussière sous le tapis en pariant sur des jours meilleurs, et d’autre part l’afflux de liquidités venues d’outre-Atlantique a aussi abreuvé le «distressed» et animé le marché de la dette décotée.

Par conséquent, les banques françaises ont largement réduit, voire complètement cédé leurs positions dans les pools de créanciers des entreprises en difficulté au bénéfice de fonds de dette anglo-saxons qui sont moins réticents à prendre le pouvoir. Les Babson, Alchemy, Alcentra et autres Centerbridge et Golden Tree se sont invités au capital des entreprises sous LBO aux côtés des plus familiers Oaktree et ICG qui ont ouvert le bal des premiers deb-to-equity-swap de la première vague. Des noms fleuris pour des acteurs dont on a du mal à cerner les véritables intentions. «Cela incite à une certaine vigilance quant à la réalité des projets industriels portés par ces actionnaires d’un nouveau genre qui ont parfois réalisé leur TRI avec la décote obtenue sur le marché secondaire de la dette», prévient un professionnel du restructuring.

Les leçons des premières vagues

Certes, nous manquons encore de recul pour tirer des conclusions sur les conséquences à long terme de ces «lender-led» à répétition. Surtout, les expériences des premières opérations révèlent deux cultures d’investisseurs très différentes entre les fonds qui rachètent la dette décotée dans l’objectif de devenir actionnaires et sont rodés aux situations spéciales et des stratégies purement financières et opportunistes des fonds CLO qui sont obnubilés par le risque de gestion de fait. Typiquement, ce type de gouvernance polymorphe marqué par l’attentisme et l’incapacité à prendre des décisions a provoqué l’échec du redressement de l’imprimeur CPI, détenu par un pool de dix-sept créanciers depuis sa première restructuration en 2009. La société a dû redimensionner à nouveau sa dette en 2013 lors de son passage sous le contrôle du fonds de situations spéciales Impala aux côtés de Bpifrance Investissement et du management.

Dans la première catégorie des stratégies d’actionnaires «hands on», on pourrait citer le cas d’Oaktree, toujours au capital du leader de flaconnage en verre SGD depuis le «debt-to-equity swap» de 2009 qui a évincé Motion Equity Partners. En 2014, l’ex-Saint-Gobain Desjonquères a scindé ses activités pharmacie et cosmétiques, investi 50 millions d’euros dans une nouvelle usine et refinancé la dette de plus de 300 millions d’euros grâce à une émission high yield. Prémices d’une sortie prochaine du spécialiste de la dette décotée ? On ne pourra pas lui reprocher son impatience tant sa durée de détention correspond à un horizon de fonds LBO classique. Qu’en est-il de l’histoire de Monier, ex-Lafarge Roofing, qui avait tétanisé les acteurs du private equity français par la brutalité de son «lender-led» en 2009 et son retentissement au niveau européen sur un des acteurs les plus flamboyants du LBO français, PAI ? Son dénouement s’est concrétisé en juin 2014 par une IPO sur le marché de Francfort le valorisant 940 millions d’euros… soit la moitié de la dette de 1,8 milliard contractée lors du LBO de 2007 ! Une dette dont il a encore du mal à se dépêtrer malgré les restructurations successives depuis sa prise de contrôle par Apollo Global Management, Towerbrook Capital Partners et York Capital Management en 2009.

Cela dit, si les conséquences des excès de la bulle LBO ne sont certainement pas totalement expurgées, on est loin des faillites en série, voire du risque systémique qu’étaient censés incarner des murs de la dette infranchissables. D’après l’étude «Taking stock : how do private equity investors create value» publiée par EY en septembre dernier, le «debt-to-equity swap» a concerné seulement 13 % des «désinvestissements» enregistrés entre 2010 et 2013 en Europe. Plus de peur que de mal donc, et la page des dossiers importants de restructurations peut enfin être tournée, après que le sort des Terreal, Frans Bonhomme, et autre Vivarte fut scellé dans le courant de 2013 et 2014. Le CMBOR recense en effet «seulement» 23 «lender-led» en 2014 au niveau européen, soit moitié moins qu’en 2013, et pointe que «le nombre de sorties par la dette n’a jamais été aussi faible dans les vingt dernières années.»

Prêts pour le prochain cycle ?

Abondance de cash sur le marché du crédit, en particulier sur les financements high yield, retour de fonds de CLO (collateralized loan obligations) sur le marché européen, agressivité des fonds de dette et des spécialistes de l’unitranche qui se sont multipliés ces dernières années…

Ce retour de la dette facile ne manque pas d’interroger sur la formation d’une nouvelle bulle de financements alors que les conséquences de la précédente ne sont pas encore digérées. Les conditions dans lesquelles les financements de LBO sont accordés sont de moins en moins strictes. Les contrats de prêts dits «cove-lite» (bénéficiant de clauses allégées) représentent depuis le début de l’année la majorité de la production de prêts à effet de levier aux Etats-Unis et environ un tiers en Europe, comme ce fut le cas en France pour le financement des LBO de Ceva Santé Animale ou Vedici.

Qu’adviendra-t-il de ces LBO hypertendus quand le contexte de l’ultraliquidité actuelle et la politique de quantitative easing auront fait long feu ? Les fonds de dette décotée misent en tout cas sur des scénarios comparables à ceux de 2007-2008 et se préparent à prendre le relais des créanciers «rincés» et des sponsors imprudents. Un des fonds distressed les plus actifs en France, Oaktree, serait en cours de levée d’un fonds de dette décotée de 10 milliards de dollars…

Patrons de LBO sur sièges éjectables

Une chose est sûre : les managers sont les premiers à payer les frais des bras de fer des restructurations. Même les figures historiques du LBO ne sont plus indéboulonnables. L’éviction récente du dirigeant de Terreal, Hervé Gastinel, a marqué les esprits et la fin d’une ère ! A la tête du fabricant de matériaux de construction depuis quinze ans, Hervé Gastinel avait orchestré le premier LBO du spin-off de Saint-Gobain en 2003 avec Carlyle et Eurazeo pour une valorisation de 480 millions d’euros puis le LBO secondaire mené par LBO France deux ans plus tard pour un montant de 860 millions d’euros qui débouchera sur une première restructuration en 2009 puis un «lender-led» en 2013 faisant passer le contrôle aux mains d’ING, Park Square et Goldman Sachs. Deux ans plus tard, le conseil d’administration de Terreal débarque le charismatique patron de 50 ans pour une laconique «divergence stratégique».

Hervé Gastinel était de toute façon le «dernier des Mohicans» de ces patrons de LBO qui ont piloté les plus beaux succès et les plus grands fracas du secteur. Avec le départ d’Olivier Legrain, qui est resté aux commandes du navire Materis jusqu’à la fin de son démantèlement en début d’année, c’est la fin des fondateurs du «Trèfle», le cercle informel qui regroupait au milieu des années 2000 les dirigeants de Vivarte, Picard, Fraikin, Fives-Lille, Frans Bonhomme…

La valse des patrons depuis la crise n’a laissé aucun rescapé à la tête de son LBO historique. Certains ont vu le vent tourner et sont partis avant le déchaînement de la tempête, comme Georges Plassat, qui a quitté Vivarte en 2012 pour prendre la tête du groupe Carrefour. Son successeur, Marc Lelandais, n’a pas résisté au debt-to-equity swap fin 2014 et a cédé sa place à Richard Simonin, un ancien patron d’Etam. Michel Pic, dirigeant historique de Frans Bonhomme, a cédé les rênes en 2009 bien avant que son groupe tombe à son tour entre les mains de créanciers. Son management a connu depuis pas mal d’ajustements. D’abord avec l’arrivée de Geoffroy Willaume, un ex-Cinven, comme directeur financier. Puis avec le départ de son CEO, Caroline Grégoire Sainte Marie, mi-2011, remplacée par Dominique Masson, qui cèdera à son tour la place à Dominique Estang (un ancien de Terreal !) début 2015.