Sorties de LBO, spin-offs industriels ou start-ups biotech, les IPO ont connu un engouement exceptionnel depuis deux ans. Malgré quelques moments de doute, où les fenêtres se referment violemment sur des candidats victimes de la volatilité du marché, sans décourager pour autant les projets de cotation.

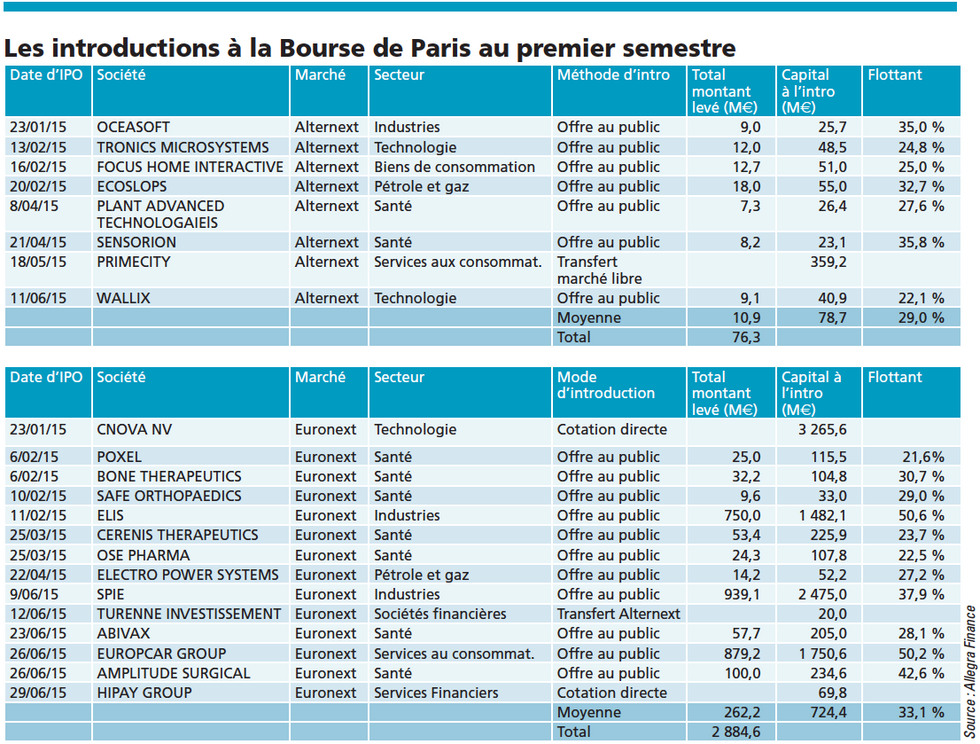

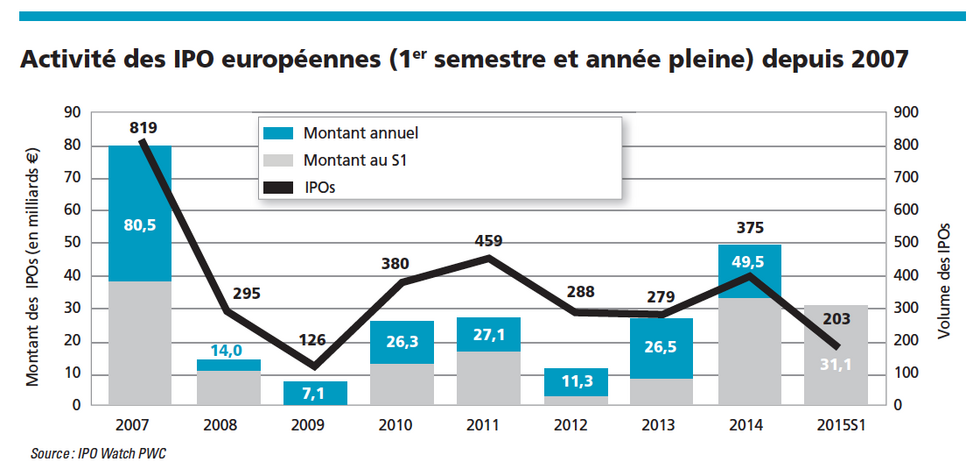

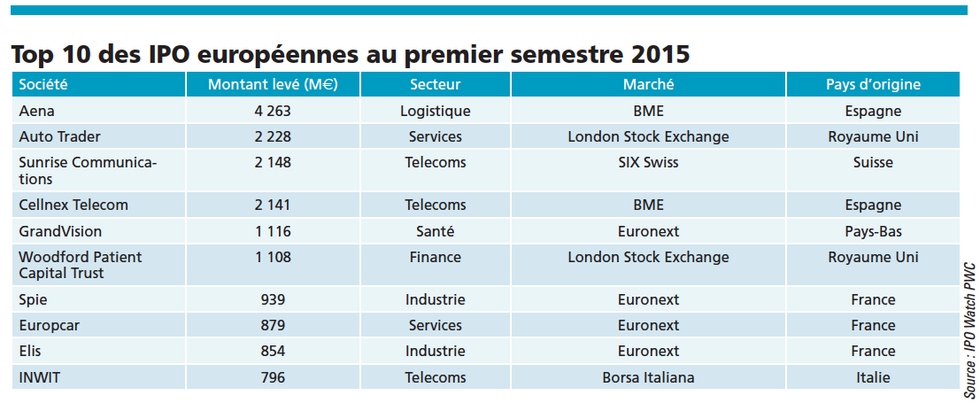

«Le marché européen des IPO a été très actif avec une grande diversité géographique et sectorielle et une variété inédite dans la nature des opérations d’introductions en bourse qui ont aussi bien concerné des sorties de LBO, que des spin-offs de grands groupes et des privatisations d’envergure», résume Pierre-Alexis Renaudin, managing director chez Morgan Stanley. En effet, la valeur des introductions en bourse en Europe a atteint 31 milliards d’euros au premier semestre 2015, selon le baromètre IPO Watch publié par PWC en juillet dernier, presque au même niveau que 2014, qui a marqué la fin de la traversée du désert depuis la crise des subprimes. La rupture avec les années anémiques où les introductions en bourse se comptaient sur les doigts d’une main se confirme bel et bien. Les places européennes ont connu un début d’année en fanfare avec plusieurs opérations primaires à plus d’un milliard d’euros, telles que la privatisation du gestionnaire d’aéroports espagnol Aena (3,9 milliards d’euros), qui constitue l’opération la plus importante depuis celle de Glencore en mai 2011. En France, le premier semestre a également conforté le retour des IPO de taille avec les cotations d’Elis, Europcar et Spie qui ont levé respectivement 750 millions, 879 millions et près d’un milliard d’euros. Si l’accueil du marché a été plutôt mitigé pour Elis, introduit en février en bas de fourchette de prix, il a été plus favorable à Europcar et carrément enthousiaste pour Spie qui, après avoir dû rebrousser chemin à l’automne dernier, a réussi à signer l’IPO la plus importante à Paris depuis Bureau Veritas en 2007 (1,23 milliard), devant celle de Coface (957 millions) l’année dernière. «Nous avons assisté à une réouverture significative du marché des IPO sur les 18 derniers mois, sans pour autant céder à une euphorie démesurée. La reprise reste fragile avec des fenêtres qui se referment assez vite et des investisseurs plus sélectifs», constate Martine Charbonnier, secrétaire générale adjointe en charge de la direction des émetteurs à l’AMF.

Process avortés

La volatilité des marchés a même conduit certains candidats à renoncer à la veille du jour J. Ce fut le cas pour Labco qui, après avoir reporté son IPO en mai, a finalement préféré l’offre de rachat de Cinven, même inférieure à la fourchette basse de prix d’introduction. Idem pour le producteur d’énergie Solairedirect qui a rejoint la galaxie Engie après avoir loupé son rendez-vous avec la bourse. Et plus récemment pour Deezer et Oberthur Technologies. Au total, au cours des six premiers mois de l’année, 14 sociétés se sont introduites sur Euronext, levant au passage 2,6 milliards d’euros. C’est bien moins qu’il y a un an, où 4,1 milliards avaient été levés par 16 opérations et où les process avortés étaient moins nombreux. Même si les trois principales cotations parisiennes sont des sorties de LBO, le «pipe» des «PE-backed IPO» s’essouffle quelque peu. Une tendance déjà enregistrée outre-Atlantique où les introductions en bourse américaines financées par le private equity ont commencé à se tasser il y a six mois. «Les scénarios M&A et IPO sont de plus en plus étudiés en même temps, constate Pierre-Alexis Renaudin. On estime qu’environ un tiers des process de cotation entamés cette année s’est terminé en opérations de cession, comme ce fut le cas pour le site britannique de vente en ligne de billets de transports Thetrainline.com racheté par KKR ou le laboratoire d’analyses médicales Labco qui a finalement été cédé à Cinven.» Est-ce à dire que les sponsors choisissent systématiquement la sécurité d’une cession qui leur assure une sortie totale à un prix ferme plutôt que les incertitudes liées à une introduction en bourse ? «Le choix n’a rien de systématique et relève du cas par cas, nuance le managing director de Morgan Stanley. Cela dépend en grande partie de l’“equity story” et du calendrier du sponsor qui peut vouloir bénéficier d’une appréciation du titre en bourse sur le long terme, en privilégiant la cotation plutôt qu’un désengagement total par le M&A.» C’est le choix pour lequel ont opté les actionnaires financiers de Worldplay, Bain Capital et Advent, en déboutant Ingenico pour lui préférer le London Stock Exchange. Le fonds d’investissement français PAI a aussi annoncé des mises sur le marché pour ses participations européennes : le spécialiste suédois des additifs chimiques Perstorp et le groupe allemand de matériaux de construction Xella seraient en lice pour une cotation avant la fin de l’année. KKR songerait également à introduire SMCP en bourse, selon les rumeurs du marché. Car même si les «dual tracks» sont désormais systématiques, la sortie par la bourse est toujours considérée comme la «voie royale» pour des sponsors, toujours en quête de reconnaissance de la «suprématie» de leur modèle de création de valeur. D’où l’afflux de candidats pour profiter de la réouverture du marché après la parenthèse estivale marquée par une forte volatilité.

Le coup de pouce de l’AMF

«La durée d’un process d’IPO se réduit, affirme Pierre-Alexis Renaudin. D’ailleurs, beaucoup de projets d’IPO prévus pour la fin de l’année n’ont été entamés que juste avant l’été.» Une frénésie facilitée par le nouveau dispositif de l’AMF encadrant les introductions en bourse qui vise à accroître la compétitivité de la place de Paris et à aligner certaines pratiques sur les normes internationales. Parmi les mesures entrées en vigueur fin 2014, la possibilité de donner aux analystes des banques du syndicat un accès aux informations en amont de la publication de la documentation visée par l’AMF. «En moyenne, cela nous fait gagner au moins deux à trois semaines», témoigne le managing director de Morgan Stanley. Autre mesure plébiscitée de ce nouveau dispositif, une plus grande flexibilité des règles d’encadrement du prix : «L’élargissement de la fourchette à plus ou moins 15 % autour du prix pivot, contre plus ou moins 10 % auparavant, a été fortement apprécié et utilisé lors des dernières opérations, même si l’amplitude maximale a rarement été atteinte», souligne Martine Charbonnier (AMF). Enfin, la nouvelle possibilité d’émettre des prospectus d’introduction en bourse en anglais devrait peser sur la balance en faveur de Paris pour des start-ups du Net habituellement tentées par le Nasdaq : «Même si ce n’est pas le seul critère de choix, le fait de pouvoir rédiger son prospectus d’IPO en anglais joue sur l’attractivité de la place de Paris dans des secteurs dont les investisseurs et les analystes sont majoritairement anglo-saxons», affirme Martine Charbonnier.

Ecosystème «biotech-friendly»

Le compartiment parisien des biotechs/medtechs compte maintenant 75 sociétés, soit 8 % à 9 % de la cote et pèse déjà 7 % du MidCac. Ce secteur représente «un tiers des opérations sur la dernière année glissante (juillet 2014- juin 2015)», souligne le cabinet KPMG dans sa dernière étude sur les IPO à Paris à fin juin 2015. Parmi les pépites qui ont contribué à cette émulation, Cerenis Therapeutics. La société spécialisée dans les thérapies HDL pour le traitement des maladies cardiovasculaires et métaboliques a rassemblé 53,4 millions d’euros sur Euronext en mars dernier. «Nous n’avons pas eu besoin d’aller sur le Nasdaq pour attirer des investisseurs américains», se félicite Jean-Louis Dasseux, fondateur et président de Cerenis Therapeutics. Depuis sa création en 2005, la biotech a su attirer à son tour de table de prestigieux VC internationaux dont le méga-fonds biotechs américain OrbiMed, Sofinnova Partners, HealthCap, Alta Partners, TVM Capital, EDF Ventures et BPI France. «Nos investisseurs historiques se sont engagés à réinvestir 15 millions d’euros lors de l’IPO et nous avions obtenu des promesses de nouveaux entrants à hauteur de plus de 5 millions. C’est un signal fort de confiance qui nous a permis d’aborder sereinement les roadshows», témoigne Jean-Louis Dasseux. Le résultat en fut un «succès spectaculaire» avec une offre sursouscrite près de quatre fois. D’autres IPO du secteur ont connu un accueil plus mitigé. Cellnovo, qui commercialise une micropompe à insuline connectée pour les diabétiques, a levé 31,6 millions d’euros en juillet, après un premier report en mars dernier, mais pour un prix en bas de fourchette. Même déconvenue pour Biophytis, spécialiste des maladies du vieillissement, qui a levé 10 millions d’euros cet été, soit moitié moins que prévu.

Perspectives d’«upside»

Il faut dire que le timing était particulièrement peu propice. Si elles n’ont pas compromis la faisabilité des IPO, les crises grecque puis chinoise ont créé une importante volatilité. Et comme dans toutes les périodes de turbulences, les investisseurs privilégient les plus grosses opérations plus sécurisantes au détriment du small cap. Amplitude Surgical en a fait les frais en orchestrant son IPO au mois de juin. Alors qu’elle tablait sur une levée allant jusqu’à 170 millions d’euros, la medtech drômoise n’a finalement collecté qu’une centaine de millions sur le compartiment B d’Euronext. «Nous avions suscité pendant les roadshows des marques d’intérêt importantes de la part des investisseurs, qui ont été au rendez-vous de l’IPO mais avec des tickets plus réduits que leurs intentions initiales à cause de l’impact de la crise grecque», explique Olivier Jallabert, président-fondateur d’Amplitude Surgical. Le concepteur de prothèses orthopédiques a finalisé son introduction en bourse sur la base d’un prix de 5 euros, soit la borne basse de la fourchette qu’il s’était fixée. Ses actionnaires historiques, emmenés par Apax Partners, ont dû réduire leurs ambitions de cession à quelque 50 millions d’euros de titres, alors qu’ils visaient un objectif de 80 millions. «Malgré un prix d’introduction en bas de fourchette, nous avons tout de même respecté notre objectif de levée primaire de 50 millions d’euros. Nous avons réduit l’émission secondaire mais ce n’était pas pour déplaire à Apax qui n’a pas d’impératif de sortie urgente et se projette en tant qu’actionnaire à long terme», affirme Olivier Jallabert.

Plus globalement, troquer les fruits d’une sortie immédiate contre des perspectives d’«upside» prometteuses, c’est souvent le lot des fonds de private equity qui orchestrent les IPO de sociétés de leurs portefeuilles. Car la bourse n’aime pas les sponsors pressés de se désengager, encore moins dans les secteurs où l’absence de comparable sanctionne sévèrement les nouvelles recrues, comme pour les valeurs Internet. En témoigne la douche froide qu’a subie Viadeo, le réseau social professionnel. Depuis son introduction en Bourse juillet 2014 en bas de fourchette à 17,10 euros, le titre a plongé de près de 80 %. Un parcours «calamiteux» à contre-courant des performances des sociétés introduites récemment sur les bourses européennes. Même scepticisme des marchés pour Cnova, filiale d’e-commerce de Casino, cotée à Wall Street puis à Paris en début d’année, et dont les cours ne cessent d’être massacrés sur les deux places. C’est donc non sans fébrilité que l’on attendait les cotations de Deezer et Showroomprivé annoncées pour la fin d’année, avec les résultats que l’on connaît. Aux côtés de ces dossiers symboliques, beaucoup d’opérations d’envergure devraient animer le marché en fin d’année avec des spin-offs très attendus, surtout dans le secteur financier. La cotation d’Amundi annoncée pour novembre, qui valoriserait le gestionnaire d’actifs entre 7 et 8 milliards d’euros, devrait signer un nouveau record sur la Bourse parisienne. Alcatel Submarine serait aussi sur les rails pour une IPO avant la fin de l’année. Un «pipe» qui malgré les récents échecs pourrait faire de 2015 un millésime encore meilleur que l’année dernière, selon les projections de Dealogic.